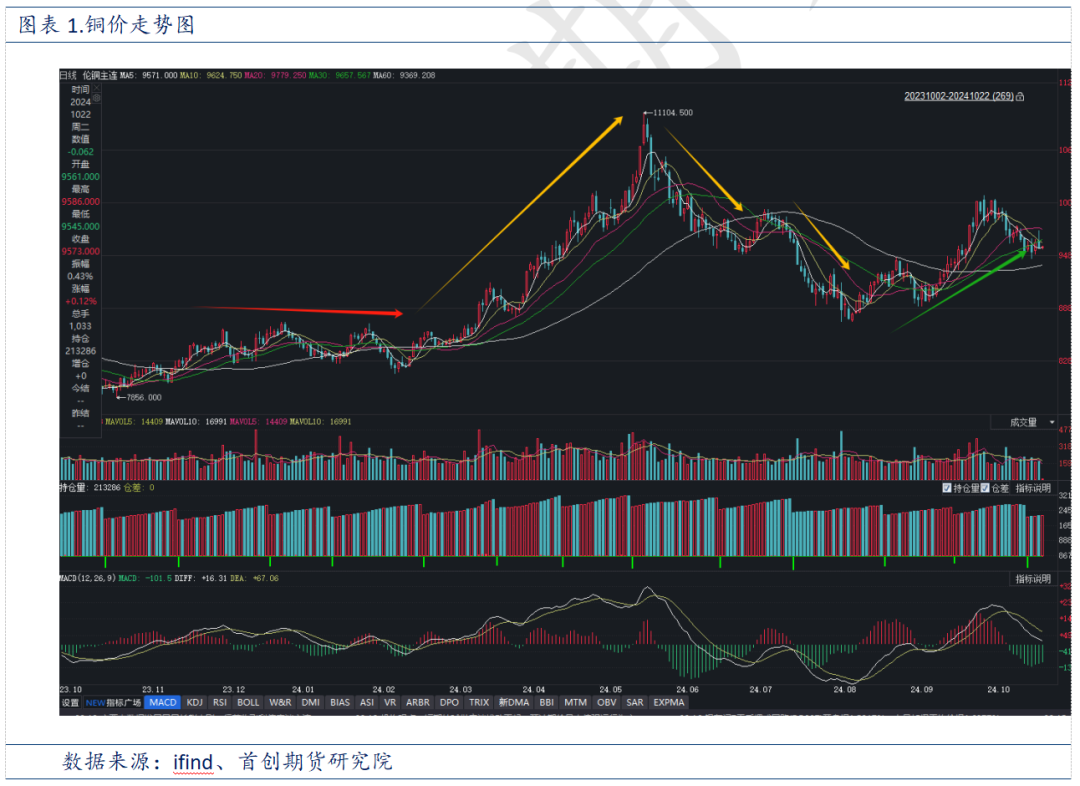

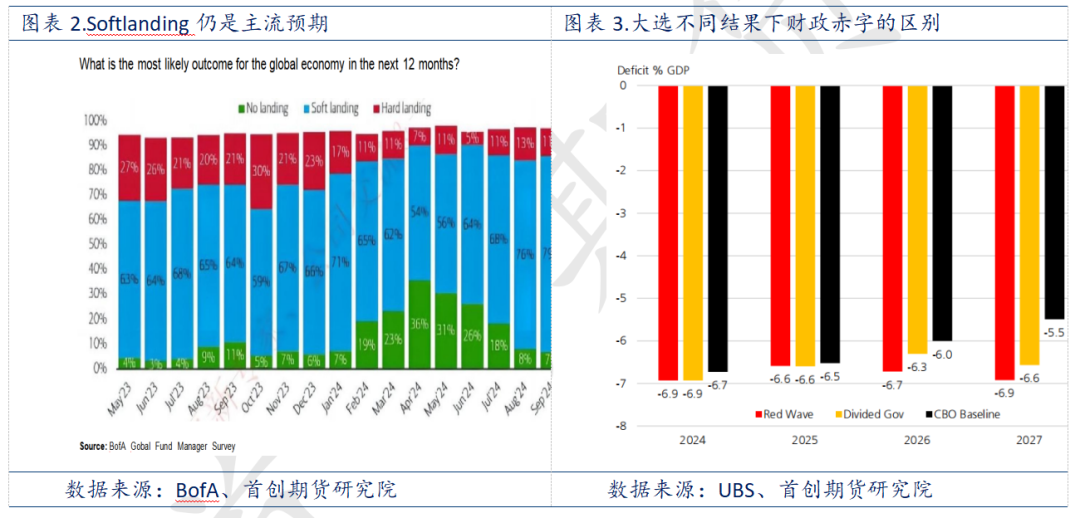

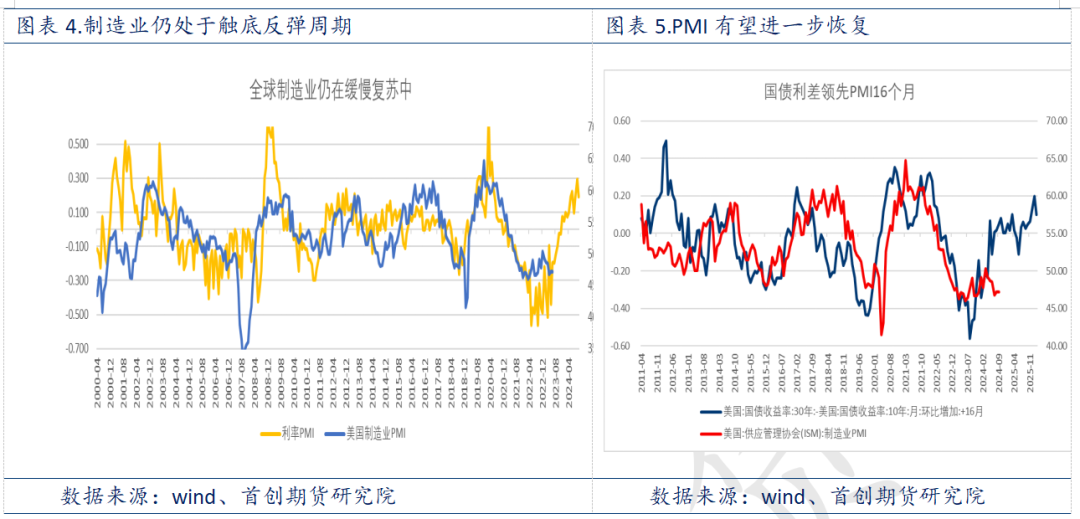

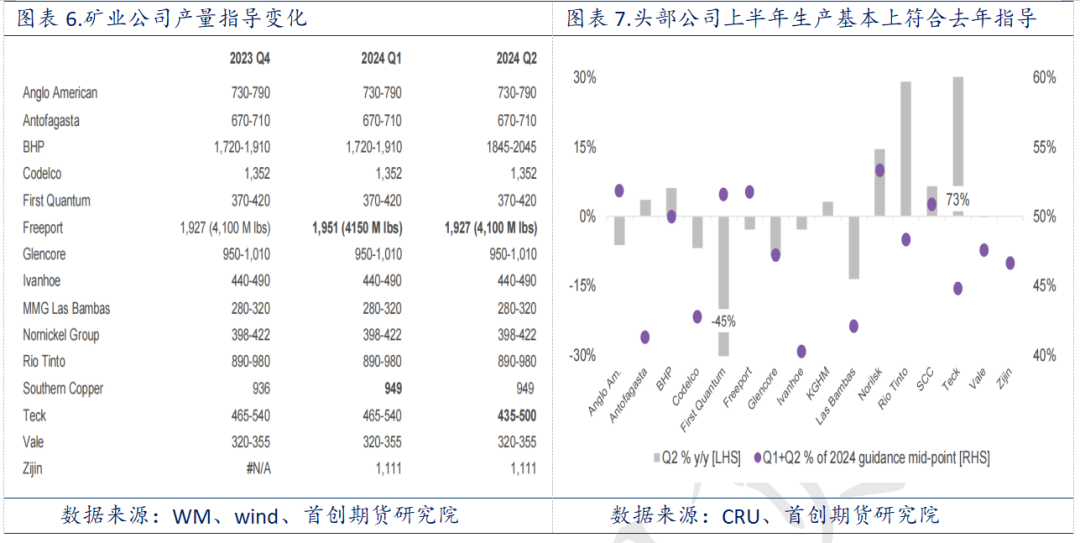

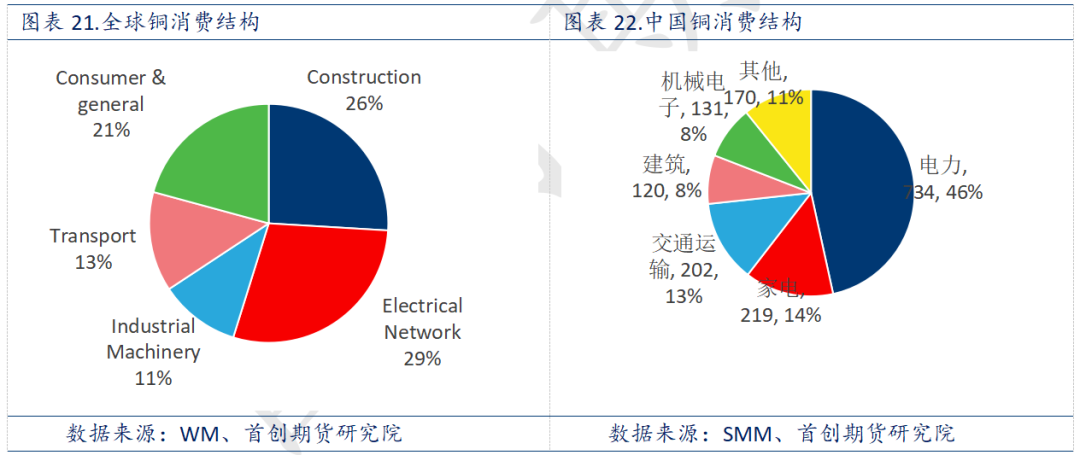

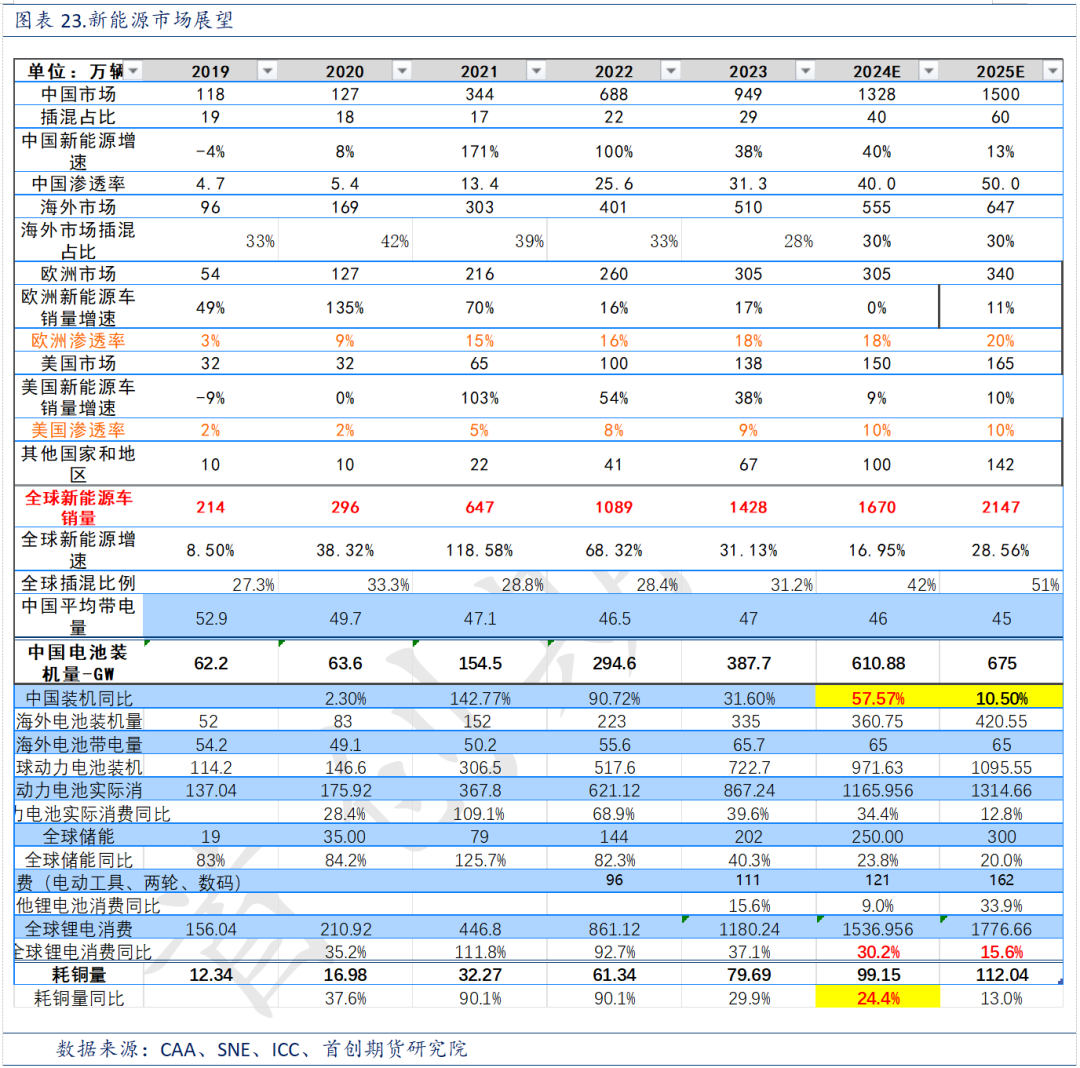

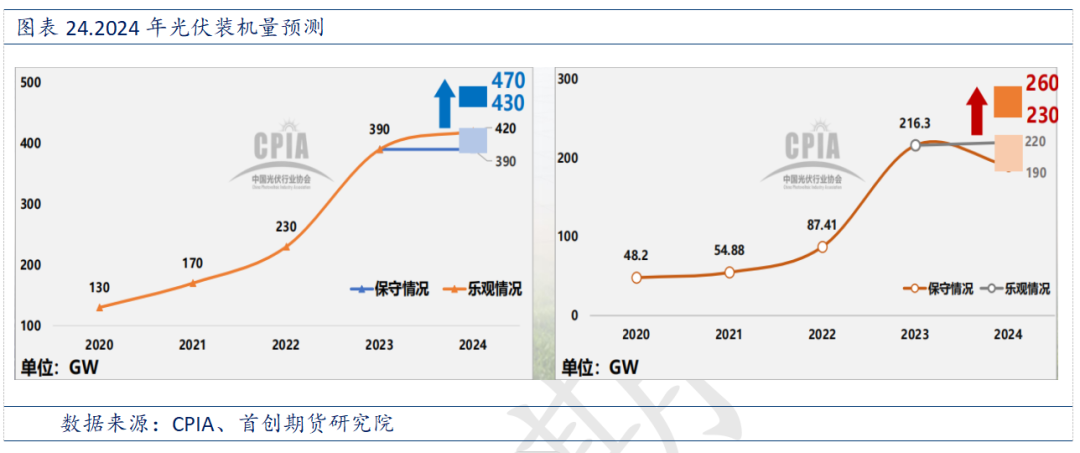

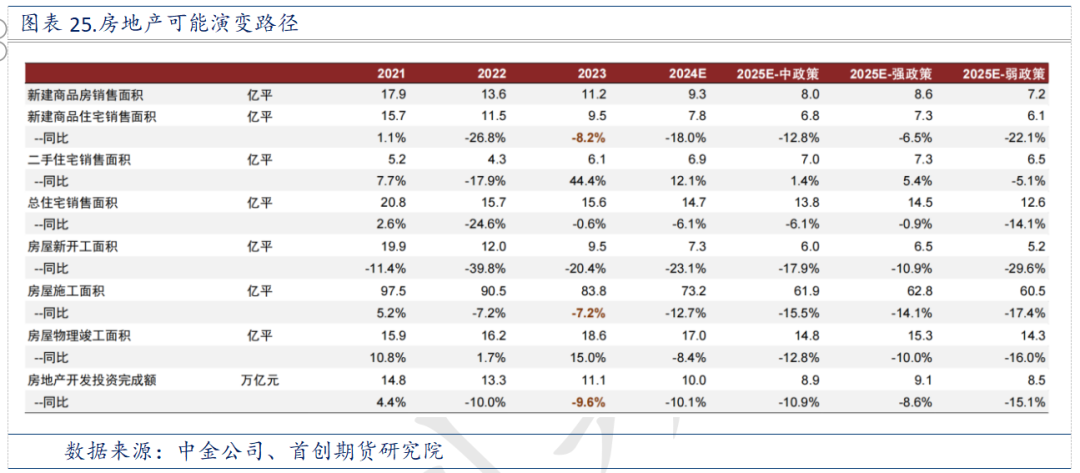

2024年铜年报——面朝大海,春暖花开 国际实业INTERNATIONAL INDUSTRY 报告摘要 —— 报告正文 —— 行情回顾 史丹,中国社会科学院工业经济研究所所长、研究员、博士生导师。享受国务院特殊津贴。入选中共中央宣传部“文化名家暨四个一批”人才工程。《中国工业经济》、《经济管理》、《China Economist》主编,国家能源委员会专家咨询委员会委员,国家气候变化专家委员会委员,中国工业经济学会理事长兼副会长,主要研究领域为产业与能源经济,绿色低碳发展等。  利率周期、库存周期、 政府加杠杆能否如期而至? 如果说softlanding是市场主流预期的话,实际上9月份降息50bp基本上已经奠定了2025年软着陆的事实了。那么接下来海外需要考虑的事情就是降息的节奏、大选对中国外贸的影响、美国财政赤字。 中期选举&财政赤字:2024年11月5日,美国总统大选将如期举行。财政政策的延续性成为24年关注的焦点,不过从UBS的测算结果来看无论是谁当选财政赤字在25年相差不大,不是主要矛盾。 降息节奏:变化太快,影响节奏不影响方向。 大选对中国外贸的影响,这条取决于大选谁获胜,也决定了后续我国政府的财政赤字空间。 国内政策:从目前来看政府的执政思路发生了根本的变化,虽说大选决定了后续刺激的强度,但不改变刺激的立场。   供应端依然存在看点 3.1矿端供应恢复,但加工费大概率仍处于低位 根据矿业公司第二季度的生产和财务报告,基本上没有任何惊喜。16家最大的铜矿商(占全球供应量的50%以上)的产量同比增长1.2%,但如果不包括关闭的Cobre Panama,则同比增长4.4%。在此基础上,年初至今的矿山产量分别增长了3%和5.5%,占2024年全年总和的48%。 2024年迄今的产量指引仅下调了0.3%,这表明铜矿业在2024年表现良好。相比之下,在我们考虑的矿山样本中,2022年和2023年的产出分别比这些年份初的指引低5.6%和4.1%,也大大好于2019年至2021年16%~18%的偏差水平。 根据WM、CRU、INSG、Macquarie等权威机构的预测以及我们的调整,2024年铜矿(包括湿法铜)全年预计产出2269万吨,2025年全年产出2334,全年增产大概在65万吨左右。主要增产贡献有非洲KK矿7万吨,TF矿14万吨,Escondida10万吨,QB2 16万吨,Grasberg+6万吨,OT+6万吨。25年主要增产贡献有非洲KK矿+17.5万吨,QB2 +7万吨,OT+12万吨,Kansanshi S3+8万吨,El Teniente+5万吨,其他矿增量有限。 如果从干扰率的角度来看,明年是劳资谈判的大年,干扰率重回历史平均水平5.4%甚至更高是有很大可能性的。根据目前的统计数据显示至少有10家涉及500万吨+大型矿山集团要进行新一轮的劳资谈判(涉及13000名工人),加之价格仍处于历史高位水平,罢工是在所难免的。     3.2 冶炼供应-扩产减产大年 根据WM、CRU、ICSG统计2024年全球冶炼产能预计达到2926万吨(+206万吨),同比增加8%;2025年冶炼产能3066万吨(+140万吨),同比增加5%。 2024年最大的亮点是海外也有不少增量, 2024年大概166万吨,2025年大概40万吨;国内依然增量不少,2023年68万吨,2024年76万吨,2025年120万吨。 海外具体来看,2024年海外增产的主要是刚果金Kamoa+50万吨、印度Adani(+50万吨)、印尼Gresik+40万吨、Antam+22万吨,其余变动不大;2025年主要增产的是赞比亚kansanshi II(+11.5万吨)、美国Hayden (+19万吨)重启,其余变动不大。 具体到国内来说, 2024年预计主要增产项目有金川本部30万吨、白银20万吨(重启)、恒邦10万吨、西南同业15万吨(搬迁);2025年预计主要有防城港30万吨、赤峰金通30万吨、铜陵有色II期50万吨、恒邦股份10万吨等项目。 扩产讲完,我们再来说一说可能的减产的事情。目前海内外投产的项目有不少都在四季度或者年底投产例如说金川本部30万吨、Komoa50万吨、Anman22万吨,真正的矿端压力在明年,表现在冶炼厂开工率进一步下滑。2024年在矿端短缺现货加工费跌至负值情况下,冶炼厂开工率回落到74%,明年大概率特别是上半年开工率会跌到70%以下水平,这取决于2025年长单加工费的谈判情况。在加工费持续低迷的情况下,开工率跟冶炼厂规模成正比,规模越大开工率越高,反之越低。这其中小型冶炼厂(特别是没有签长单的)开工率可能会到50%以下甚至关停,这一点在我国冶炼厂上已经得到体现。        需求-增长亮点不再闪亮 根据目前的账面数据叠加咨询公司的估计,24年最新预估全球铜消费同比增长2.3%,中国最新预估消费同比增加2.6%,除中国以外同比增长1.9%;对25年保持相对乐观,最新预估25年全球铜消费同比增加3.5%,中国最新预估消费同比增加2.9%,海外消费强于国内。  4.1新能源市场-锂电市场消费(新能源汽车、储能等) 再说这个之前,我们先来说一下我们估算的模型。首先我们先进行明年的汽车市场进行预测,以及插混比例带电量,从而计算出新能源汽车因为汽车动力电池而增加的铜的消费量,这是相对于燃油车新能的消费量。这里面说到一点,复合铜箔在动力电池中应用,1GW电池用铜量由600吨下降到200-300吨,但使用比例非常有限(2024年渗透率不超过0.3%,乐观估计2030年能达到20%),目前仍不考虑。 对于2024年的新能源市场,我们可以说中国市场依然超预期发展,海外发展大幅低于预期,特别是欧洲市场。具体来说,先看国内市场。 今年1-10月累计销售新能源汽车975万辆,按照往年的平均环比增速,全年预测销量在1300-1400万辆,取折中1350万辆。展望未来,以旧换新补贴有望尽快延续落地。11月19日,国家发改委发言人李超,在新闻发布会上透露,将研究提出未来继续加大「两新」政策支持力度、扩大支持范围的政策举措,待履行相关程序后适时公开发布。在以旧换新政策可预期以及欧盟关税解决情形下,预计2025年新能源汽车销量有望延续增长,预计电车销量1500-1600万辆,折中1550万辆,同比+15%。 假设2024年插混汽车占比40%,平均带电量46Kwh,2024年装机量预估为611GWh,算上产业链正常的库存,实际消费量预估为730GWh。同样地,我们假设2025年插混占比50%(根据目前各大厂新车计划,应该说除了特斯拉和蔚来均大力推出插混车型),平均带电量45Kwh,2024年装机量预估为675GWh,算上产业链正常的库存,实际消费量预估为810GWh。 同理根据SNE的预测,海外平均带电量65kwh,2024年新能源汽车销量555万辆,装机量为361GWh,实际消费量433GWh。2025年海外新能源汽车销量647万辆,对应的装机量421GWh,实际消费量505GWh。 其中我们下调了欧盟地区的新能源汽车销量,24年下调25万辆,25年下调60万辆。2024年10 月欧洲新能源汽车销量环比-20%,同比-4%,累计同比-5%,新能源销量与去年同期相比维持稳定。2024 年10 月,欧洲10 国的乘用车销量合计79.6万辆(同比-2%,环比-12%);新能源车销量合计18.4 万辆(同比-4%,环比-20%),其中纯电动118,010 辆(同比-5%,环比-27%),插混66,210 辆(同比-4%,环比-3%);当月新能车渗透率23.1%(同比-0.6pct,环比-2.3pct),相较于9 月份的大幅增长,10 月新能源汽车销量明显回调,新能源车渗透率环比下降2.3pct。经统计,若24年达标需要电车销量305万辆,若25年继续达标,具有罚款风险的汽车企业在达标情况下可额外贡献共约57.9万辆新能源车(BEV+PHEV)的增量销量将达标情况下的车企新能源车销量与已达标的车企新能源车销量相加,2025年CO2排放达标情况下欧盟新能源车销量预期可达384.9万辆,渗透率约为22%。其次从总量上看,欧盟2025、2030年碳排放目标值预计将分别下降至约106.5gCO2/km、48.2gCO2/km。基于Marklines 数据,2024H1欧盟BEV、PHEV渗透率达10.88%、4.97%,合计渗透率15.85%,HEV渗透率达19.11%的数据,假设:1)2025-2030年欧盟BEV、PHEV销量渗透率比例为2.19(10.88%/4.97%),与2024H1相同;2)2025-2030年乘用车总数较2024年同比增长1%,2025、2030年预计汽车销量1758.7万辆、1848.5万辆。则可得到结论:BEV+PHEV在2025、2030年的合计渗透率分别达14-20%、64-72%时,行业有可能碳排放量达标,若通过提升BEV+PHEV占比达标,那么2025年欧盟整体最低销量为351.7万辆,同比增加37.8万辆;2030年欧盟整体最低销量为1330.8万辆,5年CAGR达30.5%。 美国2024年下调68万辆,预计2024年销量150万辆,2025年电车销量乐观180万辆,受特朗普政策倾向若IRA补贴取消,预计销量140万辆,同比下降10万辆; 再结合储能市场、二轮车、数码电子等锂电消费,全球锂电池消费24年同比24.4%,25年下降到13%,。  4.2新兴消费市场-光伏市场仍是去产能的一年 国内方面,第一批大基地项目建设完成超85%,第二批、第三批大基地项目建设加速,多措并举推动分布式光伏发展,预计全年我国市场装机量有望达到 230-260GW。 2025 年全球装机预期:2025 年全球光伏装机量预计增长 10% 左右,达480-520GW。中国光伏装机将维持24年的水平上,可能260 - 270GW。需求格局以地面电站为主,工商业分布式增长稳定,户用光伏面临压力。特高压线路建设将推动新装机规模,工商业分布式将成为主要增长动力。  4.3房地产行业触底仍需要增量政策 房地产和基建是政府的可行的对冲经济下行的手段,但目前来看房地产依然是拖累项,只不过同比收窄转正暂时还看不到。 如果政策端能在前述方向上有较为显著的发力,即强政策情景,参考海外经济体政策底部发力的效果,2025 年一、二手房总销量或有望基本走平;如果政策仅维持当前水平,即弱政策情景,则总销量自高点的累计跌幅可能逐步向海外经验中最深的五成水平演绎,对应 2025 年总销量降幅将较今年显著加速 8ppt 至-14%;介于二者之间的任一情景均可能发生,对应政策端虽有发力,但强度和落地效果均不及预期,我们以2025 年总销量降幅与 2024 年基本持平为中等政策情景。三种情景下,由于供给、定价和“保交楼”原因,二手房销售占比或均将进一步提升,强、中、弱三种政策情景分别为49.9%、50.7%、51.9%(2024 年 46.9%),其相对梯度关系一定程度上反映出新房销售在强政策下更具有弹性。 与销量对政策的即时反馈相比,房价走势通常更具惯性;这主要是由于房价与购房需求强正相关,与二手房供给强负相关,更容易成为周期演绎加强过程中的一个中间变量,促使预期自我实现。当外生政策转向积极时,通常需要等待交易量回升并持续一段时间,才能带动预期扭转、价格转涨,在上一轮周期中该过程耗时约 3 个季度;当然,尽管存在惯性,政策的不同力度也可能带来 2025 年房价走势斜率上的差异。 不同政策情景下的新房销量差异显著,这决定了宅地成交量和新开工面积可能弹性较大,强、中、弱三种政策情景下我们通过宅地滞后推算的2025 年新开工面积分别同比下跌 11%、18%和 30%。与之相反,2025 年竣工由于 2022 年新房销售的大幅滑落,大概率将呈现跌幅加速走阔态势,强、中、弱三种政策情景下我们通过销售滞后推算的 2025 年物理竣工面积分别下跌 10%、13%和 16%。开、竣工剪刀差将对施工面积和与之相关的建安投资形成一定压力,但不同政策情景下土地购置费的弹性较大,综合来看我们预计强、中、弱三种政策情景下房地产投资分别下跌 9%、11%和 15%。 竣工周期周到末端,竣工后周期与开工前周期劈叉将逐渐收敛。从大的板块轮换的角度上来说,未来可以选择多黑色空有色。   库存维持在低位 全球库存包括中国都维持在低位,据其原因,产业链各个参与方均对未来的订单充满不确定性,或者对未来的经济前景不乐观,均低库存高周转的策略应对。这也导致了一个问题,就是现货升贴水波动率被动抬升,整体维持在高位运行,套期保值的效率有所下降;其次盘面将呈现back结构,逼仓风险时不时出现。   策略建议 宏观面逻辑:特朗普执政周期叠加美联储降息周期,2025年宏观依然是大年,依然是影响资产价格的最重要的变量,其次经济周期处于下行周期,产业的掣肘也将越来越显著。 基本面逻辑:冶炼端存在减产风险,需求端存在重大的不确定,上行和下行风险都存在。 成本角度:目前价格成本线较远,价格短时间内不会测试到成本线支撑位。 技术面:震荡上行,沪铜主要区间72000-90000,伦铜8900-11000。 在可以预见的未来,最大的不确定性在于特朗普的关税的不确定性。无论是对于中国还是对于全球其他国家。在不确定的情况下,大概率资产价格先往下寻找安全垫,然后的确定之后在修复估值。叠加国内对冲风险平滑政策。重点注意一季度的加税风险,二季度在中国政策对冲之下修复机会,之后在稳态之下的价格上行风险。 如果从波动率的角度来看,目前波动率在10左右,大概率波动率会重新抬升,例如回到16左右的水平,因此从这个角度可以布局做多波动率策略。 我们要预测价格,离不开成本的讨论,因为价值总是围绕着成本波动。目前的价格水平离成本区域较远,24年AISC成本大概在6600美元,离目前的价格稍远且25年价格去测试成本区域的可能性不大,因此考察成本端的重要性下降。即使存在成本端因素冲击,价格受到冲击的影响也不大。 从内外套利的角度来说,从目前的的账面上来看海外略差于国内,但明年大概率延续内外正套的机会;从期限套利的角度来说,大概率会延续今年的正套机会,反套机会难寻。      * 本文来源首创研究

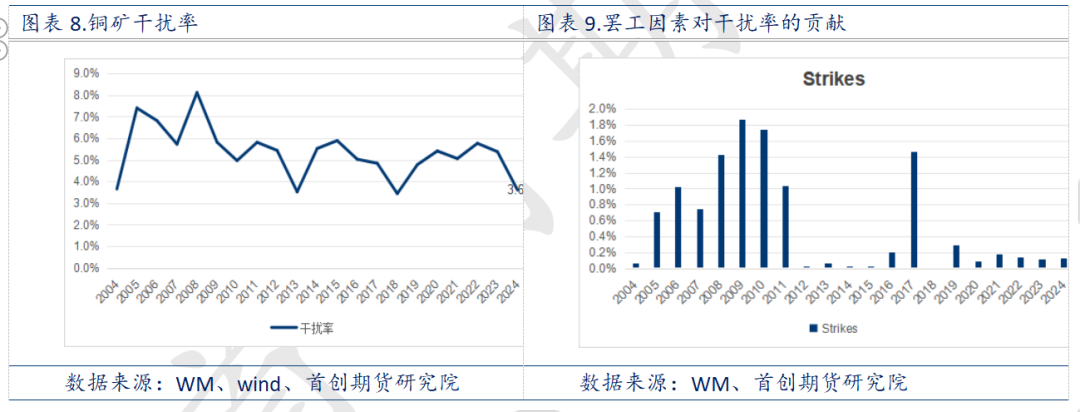

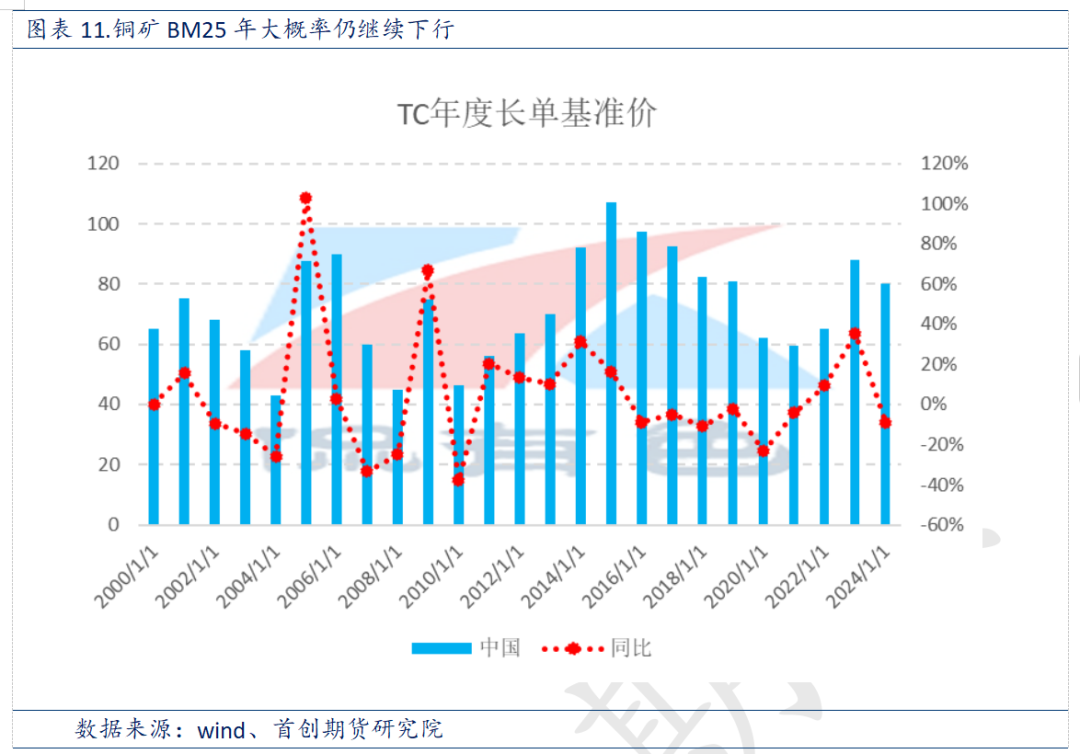

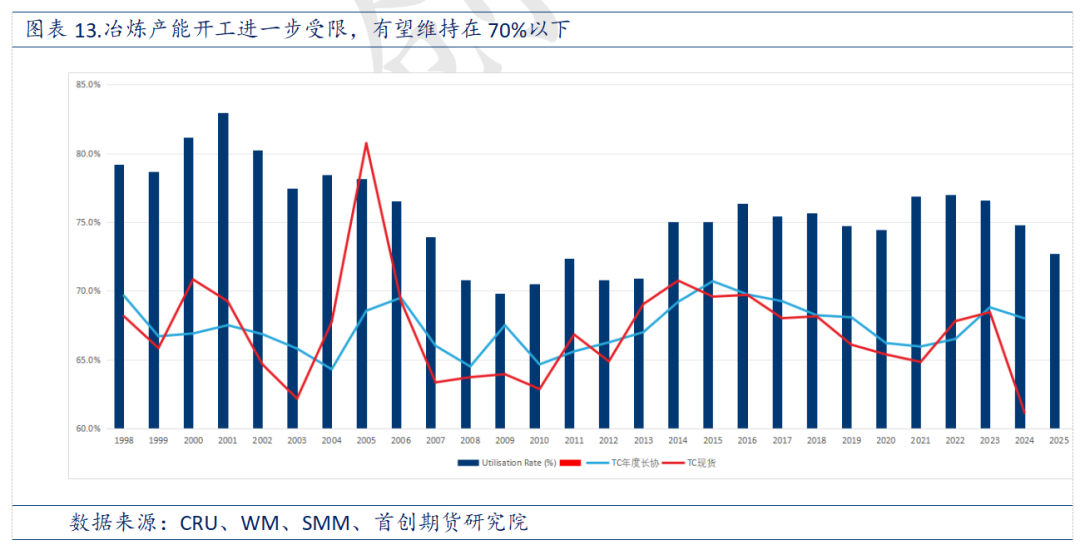

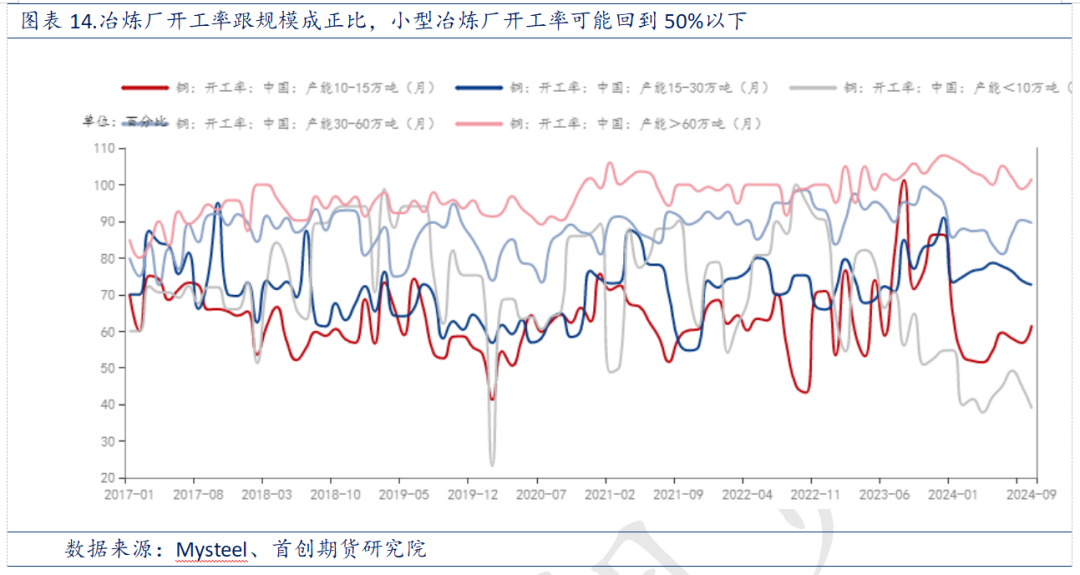

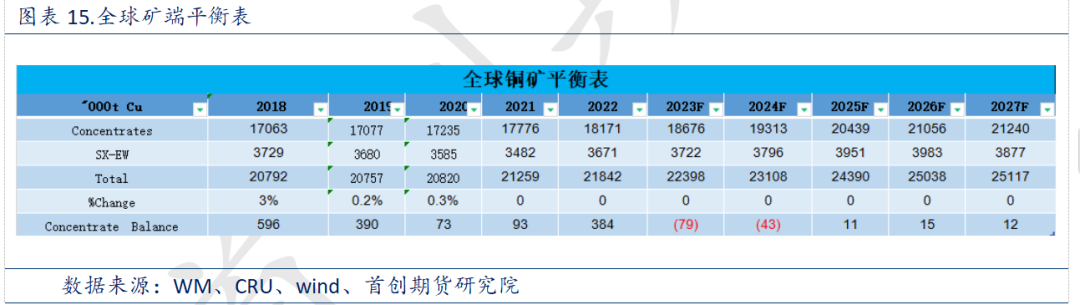

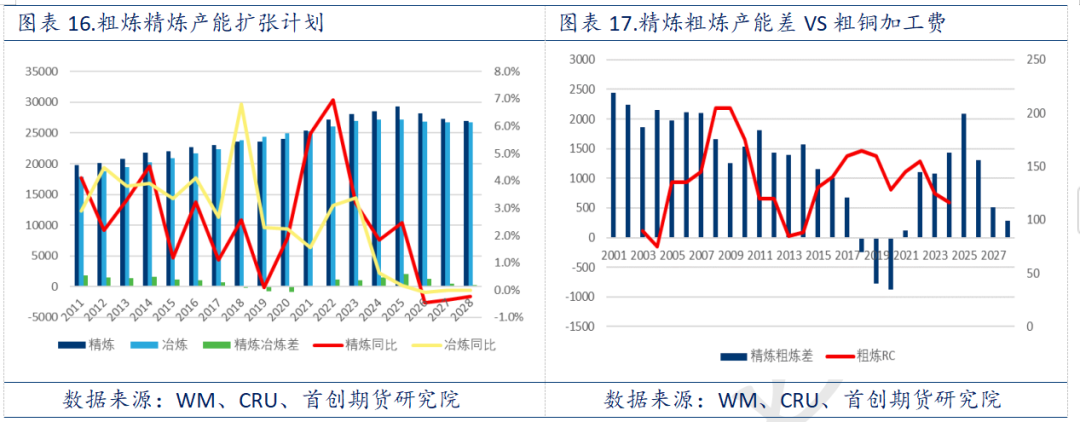

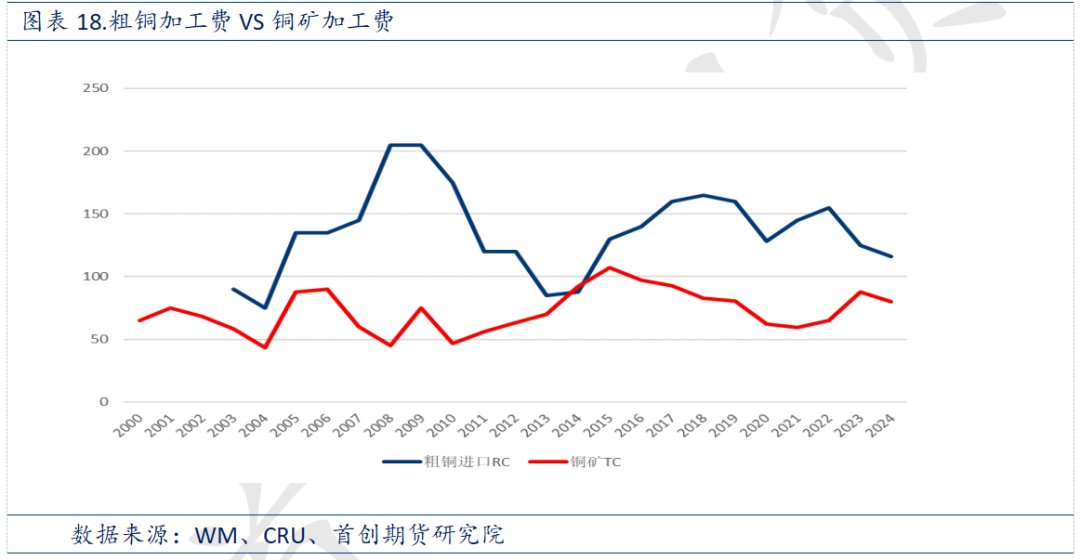

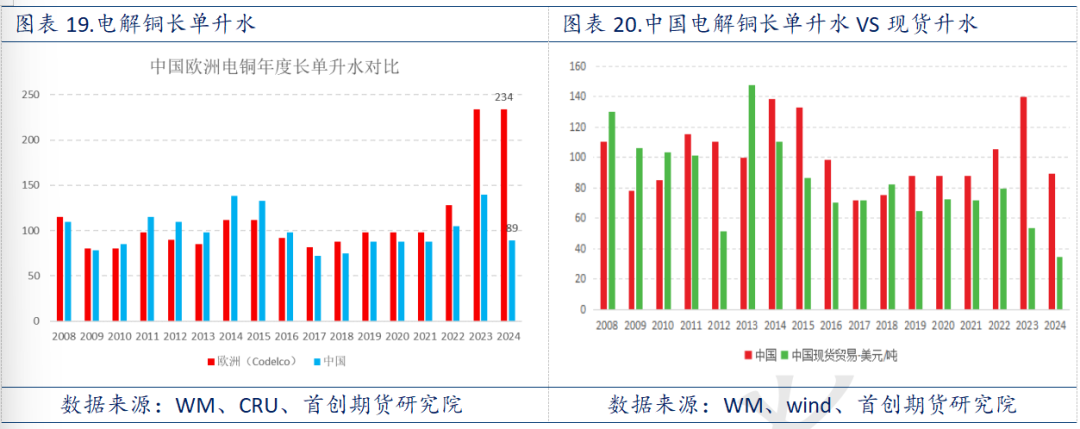

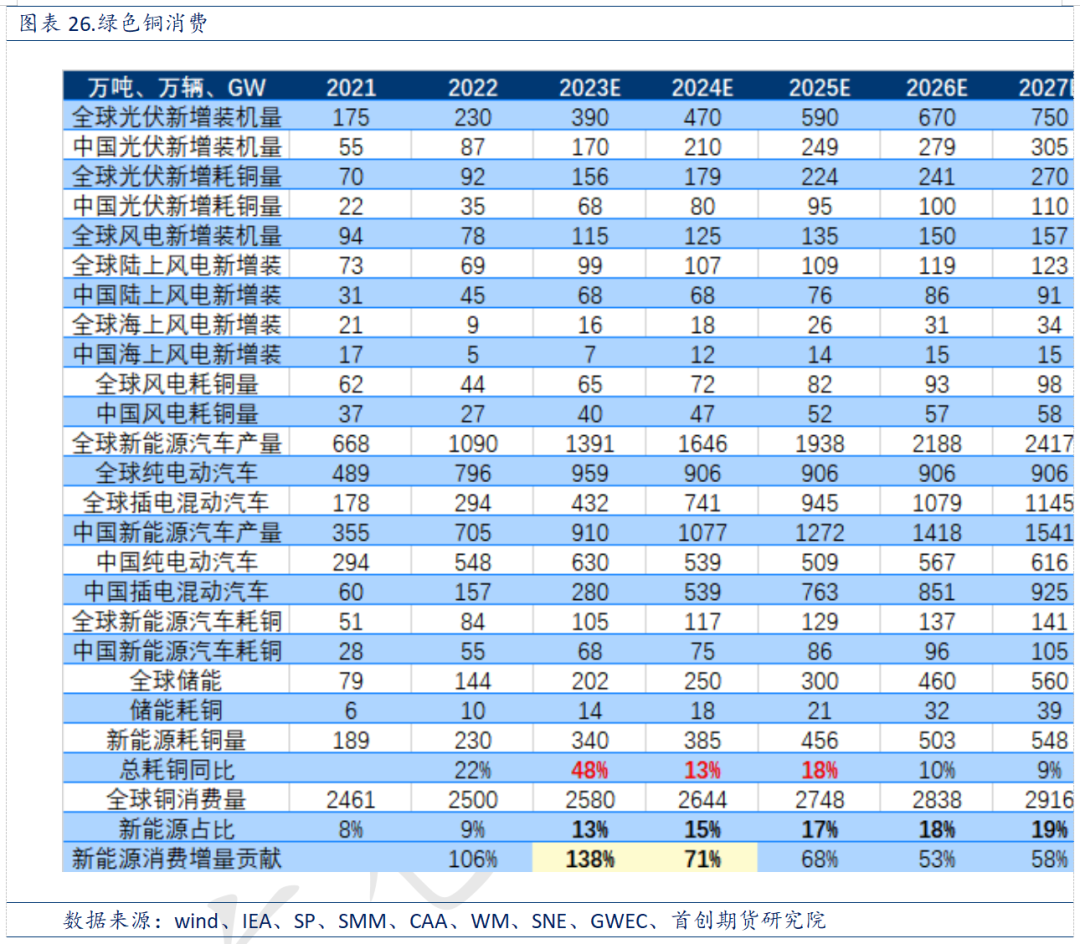

|